|

1. 납세의무자

「소득세법」에 따른 소득세 또는「법인세법」에 따른 법인세의 납세의무가 있는 자는 지방소득세를 납부할 의무가 있습니다.

2. 납세지

개인지방소득세의 납세지는 소득세의 납세지 관할 시․군․구입니다. 즉, 주소지 시․군․구입니다.

3. 과세표준과 세율

개인지방소득세 과세표준은「소득세법」제14조 제2항부터 제5항까지에 따라 계산한 금액(「조세특례제한법」및 다른 법률에 따라 과세표준 산정에 관련한 조세감면 또는 중과세 등의 조세특례가 적용되는 경우에는 이에 따라 계산한 금액)이며, 세율은 6단계 초과누진세율로 0.6%~4.0%를 적용합니다.

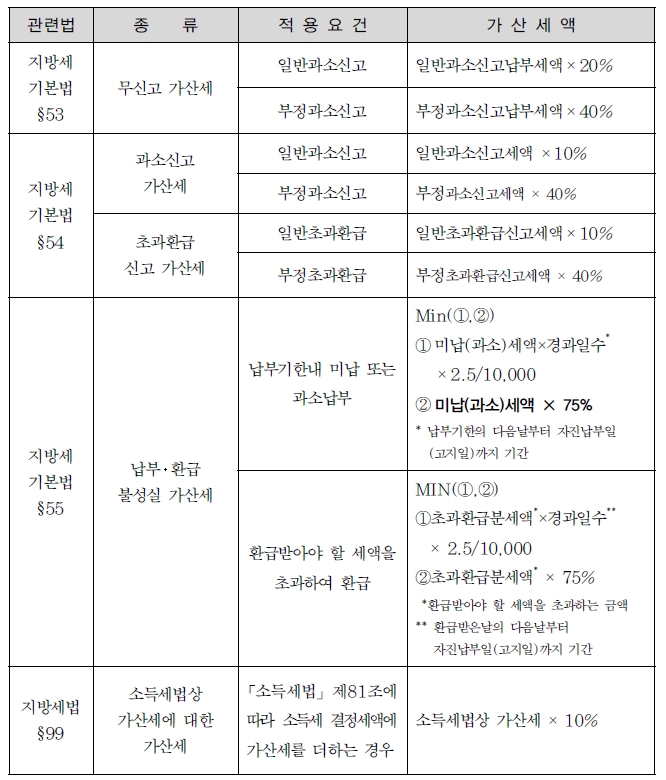

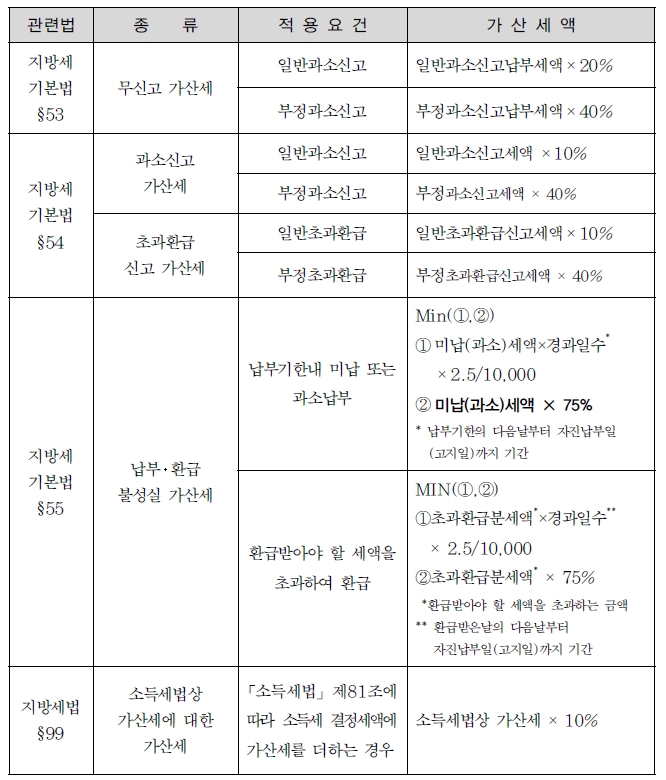

4. 가산세

가. 가산세 요약

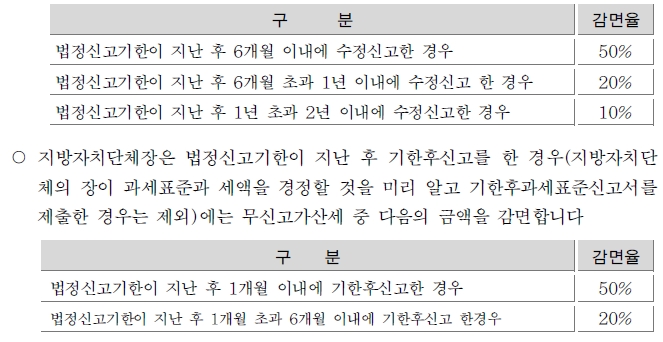

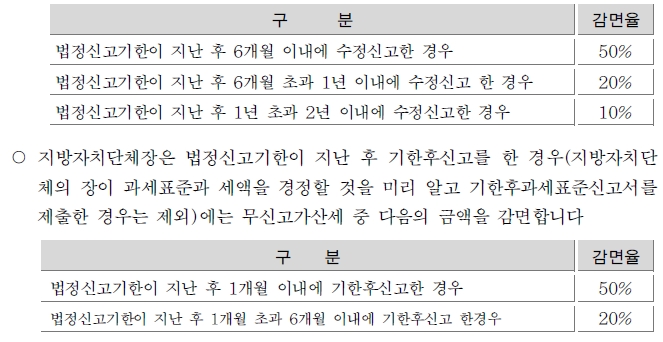

나. 가산세의 감면 (지방세기본법 제57조)

○ 지방자치단체의 장은 지방세기본법 또는 지방세관례법에 따라 가산세를 부과하는 경우 그 부과의 원인이 되는 사유가 기한연장사유(지방세기본법 제26조제1항)에 해당하거나 납세자가 의무를 이행하지 아니한데 대한 정당한 사유가 있는 때에는 해당 가산세를 부과하지 아니합니다.

○ 지방자치단체장은 법정신고기한이 지난 후 수정신고를 한 경우(지방자치단체의 장이 과세표준과 세액을 경정할 것을 미리 알고 과세표준수정신고서를 제출한 경우는 제외)에는 과소신고가산세 및 초과환급신고가산세 중 다음의 금액을 감면합니다.

○ 다음에 해당하는 경우에는 해당 가산세액의 50%를 감면합니다.

① 과세전적부심사 결정‧통지기간 내에 그 결과통지를 안한 경우(결정‧통지가 지연되어 해당 기간에 부과되는 납부불성실‧환급불성실가산세만 해당)

②「지방세법」제103조의5에 다른 양도소득에 대한 개인지방소득세 예정신고 기한 이후 확정신고기한까지 과세표준 신고 및 수정신고를 한 경우로서

ㄱ), ㄴ)에 해당하는 경우

ㄱ) 예정신고를 하지 아니하였으나 확정신고기한까지 과세표준 신고를 한 경우 (무신고가산세만 해당하며, 지방자치단체의 장이 과세표준과 세액을 경정 할 것을 미리 알고 과세표준 신고를 하는 경우는 제외

ㄴ) 예정신고를 하였으나 납부하여야 할 세액보다 적게 신고하거나 환급받을 세액을 신고하여야 할 금액보다 많이 신고한 경우로서 확정신고기한까지 과세표준을 수정신고한 경우(과소신고가산세 또는 초과환급신고가산세만 해당하며, 지방자치단체의 장이 과세표준과 세액을 경정할 것을 미리 알고 과세표준 신고를 하는 경우는 제외)

5. 지방소득세 소득세분 신고․납부방법

가. 지방소득세의 신고

종합소득세에 부가되는 개인지방소득세의 신고는 「종합소득세․농어촌특별세․ 지방소득세 과세표준확정신고 및 납부계산서」에 의하여 종합소득세와 함께 주소지 관할 세무서장에게 신고합니다. 국세청에서는 각 세무서에 신고된 개인지방소득세의 내용을 전산처리하여 행정안전부에 제공하며, 해당 광역자치단체장(서울특별시장, 각 광역시장, 각 도지사)을 거쳐 해당 기초자치단체장(시장, 군수, 구청장)에게 통보됩니다.

나. 지방소득세의 납부와 환급

개인지방소득세의 신고는 소득세와 함께 세무서장에게 하나, 개인지방소득세는 지방자치단체의 세금이므로 소득세와 별도로 납부하여야 합니다. 개인지방소득세는 지방소득세납부서에 의하여 5월 31일까지(성실신고확인서 제출자는 6월 30일) 전국 우체국 또는 은행에 납부하여야 합니다. 개인지방소득세는 바로 각 기초자치단체의 세입으로 계상됩니다.

다. 지방소득세 전자납부

개인지방소득세는 징수기관이 지방자치단체인 지방세이므로 홈택스에서 직접 전자납부할 수는 없습니다. 종합소득세를 전자신고한 경우 지방소득세자료가 실시간으로 지방세 포털사이트인 위택스(www.wetax.go.kr)에 전송되므로, 위택스에 로그인 후 [조회 납부하기] → [신고내역]에서 조회하여 납부할 수 있습니다.

[이 게시물은 조세일보님에 의해 2019-05-22 15:10:51 2018년 귀속 종합소득세 가이드에서 복사 됨] |